【初心者必見】ファクタリングとは?2種類の取引方法を図解で解説

ファクタリングとは?

ファクタリングとは、簡潔に言うと「売掛金」を早期回収し現金化する方法です。

ファクタリングを活用することで、売掛金の未回収リスクを減らし、キャッシュフローの改善を行うことができます。

今回は、初めてでも分かるようファクタリングの基礎知識や仕組みなど、詳しく解説していきましょう。

1:【初心者必見】ファクタリングとは?基礎知識を解説

ファクタリングって何?

昨今、資金調達についてネット検索をすると「ファクタリング」の文字を見る機会が増えてきたのではないでしょうか。

ファクタリングとは、売掛金の未回収リスクを防ぎ現金化する資金調達法になります。ファクタリングの概要について、分かりやすく紹介していきましょう。

1-1:ファクタリングの概要

ファクタリングについて知りたい!

ファクタリングとは、売掛金を早期回収し現金を調達する方法です。

売掛金とは、簡単に言うと「ツケ」のようなもので、企業が商品やサービスを提供した後に、代金(売掛金)を回収する流れとなります。しかし、売掛金には時効があり、回収が遅れると代金が支払われないというリスクもあるのです。

ファクタリングは、売掛債権(入金待ちの請求書)に保険をかける他、買い取ってもらうことで上記のようなリスクを防ぐことができます。

参考サイト:ファクタリング|社長が読むべき資金調達メディア シャチョサン

2:図解!ファクタリングの2つの仕組み

ファクタリングの仕組みについて紹介していきます。

ファクタリングの仕組みが知りたい!

ファクタリングには、大きく分けて2つの仕組みがあります。

- 2社間ファクタリングの仕組み

- 3社間ファクタリングの仕組み

2社間ファクタリングと3社間ファクタリングでは、それぞれ仕組みや特徴が異なるのです。2社間・3社間ファクタリングの仕組みと概要を紹介していきましょう。

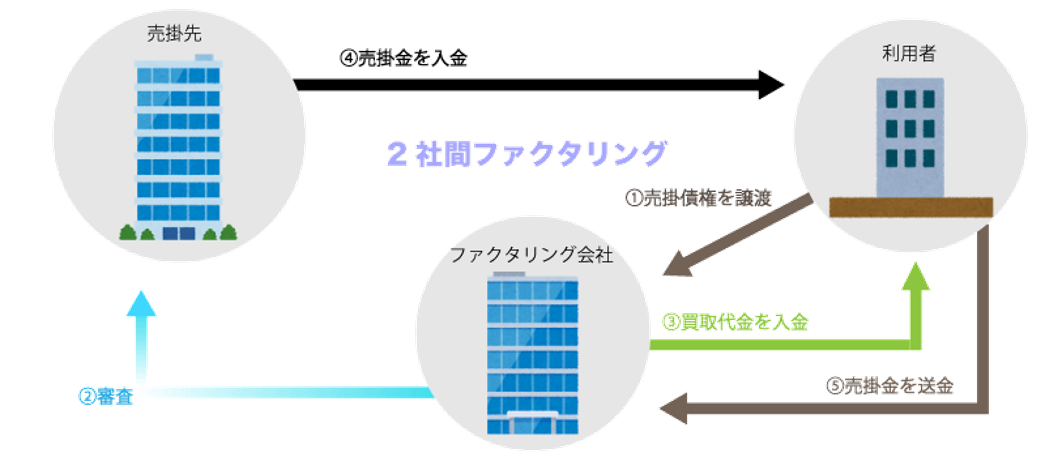

2-1:2社間ファクタリングの仕組み

2社間ファクタリングは、あなたの会社(利用者)とファクタリング会社の「2社間」で行う取引です。

2社間ファクタリングの5つの流れを見ていきましょう。

- 利用者が「ファクタリング会社」へ売掛債権を譲渡する

- ファクタリング会社が「売掛先」を審査

- ファクタリング会社が「利用者」へ買取代金を入金

- 売掛先は売掛金支払日に「利用者」へ売掛金を入金

- 利用者は支払われた売掛金を「ファクタリング会社」へ送金する

2社間ファクタリングは、「即日現金化」できるファクタリング会社が多数あります。2社間のファクタリング会社は、売掛先の企業への通知が不要です。

ファクタリングの利用がバレたくない場合に有効的な取引方法と言えます。

2-2:3社間ファクタリングの仕組み

3社間ファクタリングは、あなたの会社(利用者)とファクタリング会社・売掛先の「3社間」で行う取引です。

3社間ファクタリングの4つの流れを見ていきましょう。

- 利用者が「ファクタリング会社」へ売掛債権を譲渡する

- ファクタリング会社は「売掛先」へ債権譲渡通知を出し承諾を得る

- ファクタリング会社が「利用者」へ買取代金を入金

- 売掛先は売掛金支払日に「ファクタリング会社」へ売掛金を入金

3社間ファクタリングでは、債権譲渡の承諾を得る工程があります。

2社間ファクタリングに比べ、現金化までに時間がかかってしまうというデメリットがあるのです。しかし、手数料が2社間ファクタリング に比べて5%~20%ほど安くなるメリットもあります。

手数料を安く抑えたいとお考えであれば、3社間ファクタリングがおすすめです。

3:ファクタリングのメリット・デメリット

ファクタリングには、どのような利点または注意点があるの?

上記のように、ファクタリング契約におけるメリットやデメリットについて知りたいとお考えではありませんか。

ファクタリングにはメリットとデメリットがあります。また、取引方法によって得られるメリット・デメリットが異なるのです。取引方法ごとにメリットとデメリットを紹介しましょう、

【2社間ファクタリング】

- メリット

- 最短即日で資金調達できる

- 誰にも知られることなく資金調達できる

- 審査に通りやすい

- デメリット

- 手数料が高い

- 債権譲渡登記をする場合がある

【3社間ファクタリング】

- メリット

- 手数料が安い

- 売掛金回収の手間がなくなる

- デメリット

- 売掛金の承諾が必要

- 現金化まで時間がかかる

2社間ファクタリング・3社間ファクタリングごとに、上記のメリットとデメリットについて詳しく紹介していきましょう。

3-1:2社間のメリット・デメリット

2社間ファクタリングのメリット・デメリットを紹介していきます。

- メリット

- 最短即日で資金調達できる

- 誰にも知られることなく資金調達できる

- 審査に通りやすい

- デメリット

- 手数料が高い

- 債権譲渡登記をする場合がある

最大のメリットとして、資金調達までのスピードが速い点が挙げられます。

ファクタリング会社の中には、最短2時間で資金調達ができる会社もあるのです。

しかし、2社間ファクタリングでは平均10%~20%の手数料がかかります。さらに、債権譲渡登記を行う可能性もあるでしょう。債権譲渡登記を行う場合は、手数料に加えて登記不要も負担する必要があります。

※債権譲渡登記の費用は、債権個数によって異なります。債権個数5,000個以下の場合は、1件につき7,500円です。

参考U R L:債権譲渡登記手数料について|法務省

3-2:3社間のメリット・デメリット

3社間ファクタリングのメリット・デメリットを紹介していきます。

- メリット

- 手数料が安い

- 売掛金回収の手間がなくなる

- デメリット

- 売掛金の承諾が必要

- 現金化まで時間がかかる

3社間ファクタリングのメリットは、手数料が安いことです。平均1~5%と2社間ファクタリングに比べ安く設定されています。

しかし、3社間では「売掛債権譲渡の承諾」を得る必要があり、資金調達までに2週間程度かかってしまうのです。

資金調達コストを少しでも抑えたい!

上記のような場合は、手数料が安い3社間ファクタリングの活用を検討してみてはいかがでしょうか。

4:おすすめファクタリング会社ランキング5選

ファクタリング会社のランキングが知りたい!

上記のように、ファクタリング会社のランキングが知りたいとお考えですか?

安心して資金調達ができる、おすすめファクタリング会社5社をランキング形式で紹介していきます。

| 順位 | 会社名 | 特徴 |

| 1位 | anew | ネット完結型 |

| 2位 | 事業資金エージェント | 格安手数料 |

| 3位 | アクセルファクター | 柔軟な審査 |

| 4位 | NO.1 | 建設業特化型 |

| 5位 | ウィット | 小口専門 |

上記5つのファクタリング会社は、ファクタリングの最大のデメリットとなる「手数料」が比較的安く、良心的と言えます。

それでは、上記5つのファクタリング会社について紹介していきましょう。

4-1:anew

第1位は、「anew」です。

anewは、新生銀行とOLTAが届ける新しいファクタリングサービスとなります。

anewの5つのおすすめポイントを紹介していきましょう。

- 手数料が2~9%と業界最安水準

- 大口案件に特化している

- 24時間インターネット上で受付・手続きOK

- 最短即日で現金化できる

- ネット上ですべての手続きが完了する

OLTAは、数多くの大手金融機関や大手企業と提携しており、信用力が高いファクタリング会社です。はじめてでも、安心してファクタリングを利用することができます。

anewの公式サイトを見る

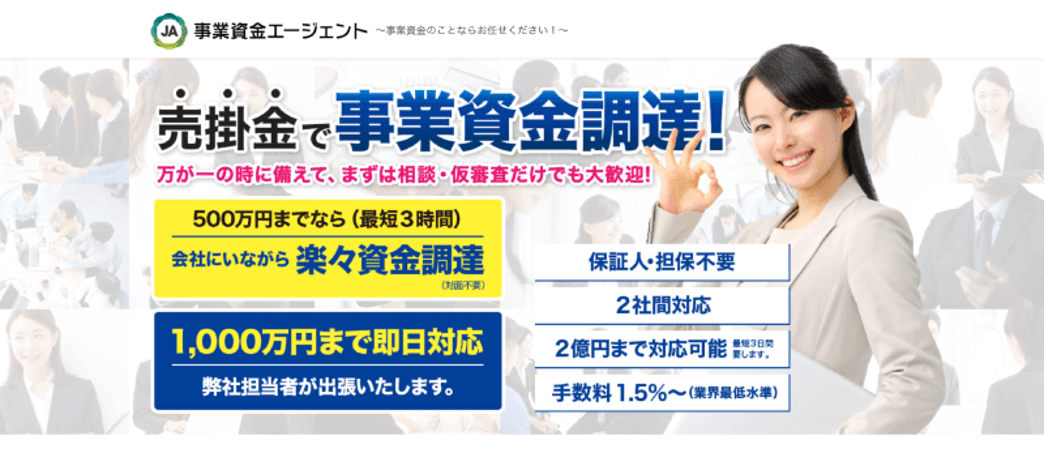

4-2:事業資金エージェント

第2位は、「事業資金エージェント」です。

事業資金エージェントは、業界内でも手数料が安いと評判のある会社となります。

事業資金エージェントの5つのおすすめポイントを紹介していきましょう。

- 手数料が1.5%から利用することができる

- 500万円まで来店・面談不要

- 最小20万円から利用できる

- 最大2億円の大口案件にも対応

- 最短3時間で現金化できる

手数料や即日現金化のみならず、「利用できる料金の幅が広い」点も事業資金エージェントの強みと言えます。

大型の資金調達をする場合は、ぜひ一度問い合わせてみてください。

事業資金エージェントの公式サイトを見る

4-3:アクセルファクター

第3位は、「アクセルファクター」です。

アクセルファクターは、業界内でもスピードが速いと評判のあるファクタリング会社となります。

アクセルファクターの5つのおすすめポイントを紹介していきましょう。

- 手数料が2~20%と良心的

- 法人だけでなく個人事業主も利用可能

- 審査通過率93%

- 最短即日で現金化できる

- 買取額が30万円〜3,000万円と幅広い

「手数料が2~20%まで」と明記されており、安心してファクタリングが利用できます。

確実に資金調達したいとお考えであれば、審査が通りやすくスピード感のあるアクセルファクターを利用してみてはいかがでしょうか。

アクセルファクターの公式サイトを見る

4-4:NO.1

第4位は、「NO.1」です。

NO.1は、経営支援コンサルティングや手厚いサポート体制など、初めてファクタリングをする場合でも安心して利用できる会社となります。

NO.1の5つのおすすめポイントを紹介していきましょう。

- 手数料が1~15%と業界最低水準

- 初めてでも安心のサポート体制

- 経営支援コンサルティングがある

- 最短即日で現金化できる

- 建設業特化型ファクタリングサービス

ファクタリングサービスのみならず、資金繰り等の経営アドバイス等の経営支援コンサルティングを受けることができます。

ファクタリングを利用する際は、ぜひ相談してみてはいかがでしょうか。

No.1の公式サイトを見る

4-5:ウィット

第5位は、「ウィット」です。

ウィットは、小口専門のファクタリング会社となります。

ウィットの5つの優良ポイントを紹介していきましょう。

- 手数料5%から利用できる

- 非対面で成約までできる

- 500万円以下の小口案件に特化している

- 最短2時間で現金化できる

- 個人事業主も利用できる

500万円以下の小口案件での利用となりますが、「最大2時間で現金化できる」ことは特出したポイントだと言えます。

早急に現金が必要な場合は、利用してみてはいかがでしょうか。

ウィットの公式サイトを見る

5:金融庁認定済!ファクタリングが違法にならない理由

ファクタリングは法律的に安全なの?

上記のように、ファクタリングは法律的にOKなのか知りたいとお考えですか。

金融庁の見解では、ファクタリングは貸金業法に抵触しません。

「ファクタリングの法定性質は、売買契約に基づく指名債権の譲渡であり、金銭の貸し借りではないので、貸金業の登録は必要ありません。」

引用:違法な金融業者からの借入れに関する相談等|金融庁

上記のように、ファクタリングは売掛債権の売買契約です。

金利や返還義務が発生する金銭の貸し借りには該当しないため、貸金業の登録も必要ありません。金融庁の見解を詳しく解説していきましょう。

5-1:金融庁の見解をわかりやすく解説

ファクタリングとは、そもそも企業が持っている売掛債権をファクタリング会社に譲渡し、その債権の管理回収を行う金融サービスです。

そのため、ファクタリング契約は貸金業法に抵触しません。企業間におけるファクタリング契約であれば、合法的な資金調達が可能です。

しかし中には、ファクタリング業務を装ったいわゆる「ヤミ金」も存在するので、契約内容や契約書を事前に十分に確認し注意しましょう。

まとめ

ファクタリングについて詳しく紹介してきました。

2種類のファクタリングでは、メリット・デメリットが大きく異なるので事前に把握しておくことが大切です。

ファクタリングに違法性はなく、資金調達方法として国に認められています。

利用している企業も多く存在しており、安心して利用することができるでしょう。ご利用の際には、紹介した5社の公式サイトをチェックしてみてください。

参考サイト:ファクタリングについて

また、お金を用意する方法ならギフト券の現金化も試してみてはいかがでしょうか。

最大換金率は、95%以上にも及び短期的な資金調達に最適な方法となります。

ギフト券の現金化については、ギフト券買取サイト「アマプライム」様が紹介している以下の記事を参考にしてみてください。

アマプライム様参考記事|Appleギフトカード(iTunesカード)買取おすすめランキングTOP5

アマプライム様参考記事|amazonギフト券(アマギフ)買取おすすめランキングTOP5