ケース別!ファクタリング12の注意点と弁護士を利用するメリット

- ファクタリングの注意点は?

- どんなリスクがあるのかな。

上記のように、ファクタリングの注意点について知りたいとお考えでしょうか。

そこで今回は、事前に知っておきたい注意点や契約時の注意点、業者選びの注意点の3つのケースに分けた注意点を紹介していきます。

ファクタリングの利用を検討している場合は、ぜひ参考にしてみてください。

1:【ファクタリング】事前に知っておきたい3つの注意点

ファクタリングを利用する前に注意点・リスクを知っておきたい。

この章では、事前に知っておきたい3つの注意点を紹介していきます。

- 償還請求権がある場合

- 絶対に隠し通せるとは限らない

- 最終手段で利用する

有効的に資金調達するために、3つの注意点を把握し心得ておくことが大切です。

事前に知っておきたい3つの注意点について紹介していきましょう。

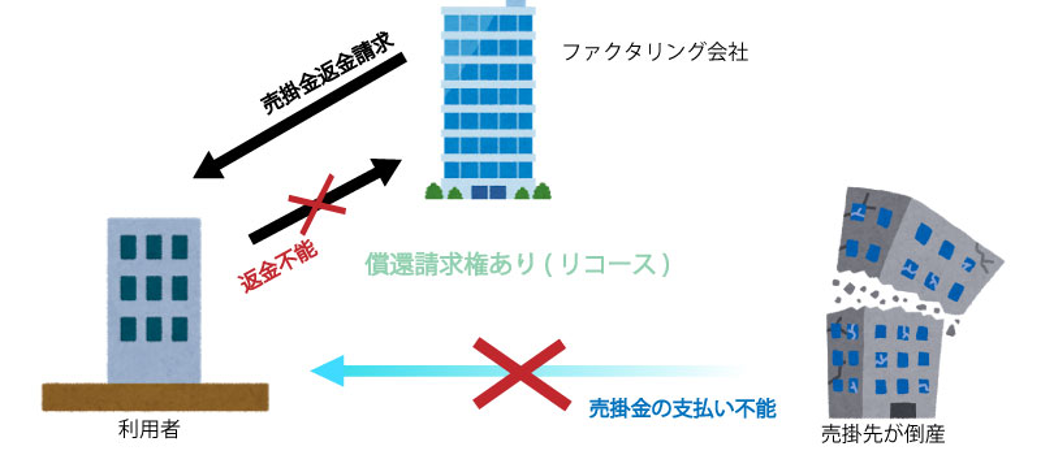

1-1:償還請求権がある場合

1つ目の注意点は、「償還請求権がある場合」です。

ファクタリング契約は、償還請求権(リコース)がある場合と無い場合があります。

償還請求権とは、簡潔にいうと取引先(売掛先)が倒産・廃業し、返金不能となった場合に利用者に発生する「費用分の返還義務」です。

万が一のリスクを抑えるためにも、償還請求権無し(ノンリコース)ファクタリングを利用しましょう。

1-2:絶対に隠し通せるとは限らない

2つ目の注意点は、「絶対に隠し通せるとは限らない」ことです。

ファクタリング(2社間)は、周囲に知られることなく資金調達することができます。しかしファクタリング契約時に※債権譲渡登記を行った場合、取引を絶対に隠し通せるとは限らないのです。

※債権譲渡登記を行うと債権譲渡した記録が残るため、取引先(売掛先)が調べた場合は発覚してしまいます。

1-3:継続的に利用すべきではない

3つ目の注意点は、「継続的に利用すべきではない」ことです。

ファクタリングは、あくまでも一時的で、単発的な利用を心がけましょう。

ファクタリングは手数料が他の資金調達方法に比べて高く、複数回利用してしまうと資金繰りを悪化させてしまう可能性もあるのです。

継続的にファクタリングを利用することで、事業資金の回転率が改善するメリットはありますが、「手数料を抑える」ことが前提にありますので注意しましょう。

2:契約時の4つの注意点

契約時の注意点は何?

上記のように、ファクタリング契約時の注意点について知りたいとお考えですか。

そこでこの章では、契約時の4つの注意点について紹介していきます。

- 手数料

- 契約書/契約内容の事前確認

- 債権譲渡登記

- 報告義務

ファクタリングのトラブルやリスクから身を守るためには「契約書/契約内容の事前確認」は絶対です。

さっそく、上記4つの注意点について詳しく紹介していきましょう。

2-1:手数料

1つ目に紹介するのは、「手数料」です。

ファクタリングのメリットの裏には高額な手数料というリスクが存在するのです。

銀行融資等、他の資金調達方法の手数料と比較してみましょう。

| 資金調達方法 | 手数料 |

| 銀行融資 | 0.45~3% |

| 日本政策金融公庫の融資 | 1~2% |

| 2社間ファクタリング | 10~20% |

| 3社間ファクタリング | 1~5% |

上記のように、他の資金調達方法に係る手数料と比較すると、15%以上も高いことがわかります。

ファクタリング会社によって手数料は異なりますが、資金調達コストを少しでも抑えたい場合は、3社間ファクタリングを利用しましょう。

2-2:契約書/契約内容の事前確認

2つ目に紹介するのは、「契約書/契約内容の事前確認」です。

ファクタリング契約時に、契約書や契約内容の事前確認を怠ってはいけません。

もし怠ってしまった場合は、次のようなリスクがあるのです。

- 詐欺やヤミ金の取立被害に遭う

- 損害賠償・違約金

ファクタリング会社には、ファクタリング業を装った悪質な業者が存在します。

契約書に目を通し、契約内容に少しでも間違いがないことを確認しましょう。

- 「最初相談した時とは、契約内容が異なっている…」

- 「問い合わせに対し、詳細をはぐらかされた」

上記のように、少しでも怪しいと感じたなら直ちに利用を止めることが大切です。

2-3:債権譲渡登記

3つ目に紹介するのは、「債権譲渡登記」です。

債権譲渡登記が契約内容に盛り込まれている場合は、誰にも知られずに資金調達をすることができません。

さらに債権譲渡登記が必要な場合は、登記費用がかかり資金調達コストが増してしまうのです。一件につき7,500円〜と数回使用するだけで高額になってしまいます。

多くの2社間ファクタリング会社で登記を必要としていますが、会社によっては「要相談」「債権譲渡登記原則なし」としている会社もあるので、気になる場合は一度問い合わせてみましょう。

2-4:報告義務

4つ目に紹介するのは、「報告義務」です。

契約後、売掛先に不穏な動きがあった場合はファクタリング会社に報告する義務が発生するケースがあります。

利用者がこの報告義務を無視し、売掛先が倒産した場合は、ファクタリング会社から損害賠償請求される可能性があるのです。

3:ファクタリング業者選びの5つの注意点

ファクタリング会社選びの注意点について知りたい!

ファクタリングのリスクを減らすために、会社選びは非常に重要です。

ファクタリング会社の中には、悪質な「ヤミ金」業者が存在します。

ヤミ金業者・詐欺から身を守るために5つの注意点を紹介しましょう。

- 契約書がない

- 条件が極端に甘い

- 会社概要が明確か否か

- 現金でのやり取りを要求

- 口コミ・評価をチェックする

さっそく上記5つの注意点を詳しく解説していきましょう。

ファクタリング会社を選ぶ際は、ぜひ参考にしてみてください。

3-1:契約書がない

1つ目の注意点は、「契約書がない」ことです。

金銭含む全ての取引において契約書がないということはありえません。

契約内容や契約期間等が明記されたものが必ずあるはずです。

ファクタリング会社から契約書が渡されない場合は、すぐに取引を中断し優良な会社を利用することが大切です。

3-2:条件が極端に甘い

2つ目の注意点は、「条件が極端に甘い」ことです。

- 手数料が明らかに低い…

- こちらの要望がすんなり通った…

上記のように、利用者の要望に合わせ契約条件を変更してくる場合は注意する必要があります。

一見魅力的に思える会社かもしれませんが、契約後に連絡が取れなくなるなどの詐欺のリスクがあるのです。

会社選びは、焦る気持ちを抑え怪しいと感じたらすぐに取引を中止しましょう。

3-3:会社概要が明確か否か

3つ目の注意点は、「会社概要が明確か否か」です。

ファクタリング会社を選ぶにあたって、その会社の基本情報を確認しましょう。

基本情報は、5つのポイントをチェックすることで把握できます。

- 運営会社名

- 所在地

- 代表名

- 資本金額

- 設立年月

「ヤミ金」業者の場合、上記5つのポイントが明記されていないのです。

会社選びでは条件を重視してしまう傾向もありますが、ファクタリング会社が信用できるかどうか慎重に選びましょう。

3-4:現金でのやり取りを要求

4つ目の注意点は、「現金でのやり取りを要求」してくることです。

通常、ファクタリング会社では、指定口座の確認をし現金での取引はしません。

現金でのやり取りを要求された場合は、悪質業者の可能性が高いので利用をやめましょう。

3-5:口コミ・評価がない

5つ目の注意点は、「口コミ・評価がない」場合です。

インターネットで「ファクタリング 会社」で検索すると、ファクタリング会社・口コミや評判も表示されます。

ネット上で口コミ・評判が確認できるファクタリング会社は、比較的利用者の多い会社と言うことができるでしょう。反対に利用者数の少ないファクタリング会社では口コミ・評判がなく、実際にどんなサービスなのか利用者目線で確認することができません。

安心してファクタリングを利用するためにも、しっかりと口コミ等があるファクタリング会社を利用するようにしましょう。

4:トラブル時の相談先!弁護士を利用する5つのメリット

ファクタリングでトラブルが起きてしまったら、誰に相談すればいい?

ファクタリングのトラブルは、「弁護士」を使うことで素早く問題解決することが可能です。

ファクタリング専門の弁護士を利用することで5つのメリットがあります。

- ヤミ金の取立から解放される

- ファクタリングの専門家に依頼できる

- 譲渡通知の有無を事前に知ることができる

- 過払金の請求ができる

- 和解合意書を対応してもらえる

トラブル時に弁護士を利用する、上記5つのメリットを紹介していきましょう。

4-1:ヤミ金の取立から解放される

1つ目のメリットは、「ヤミ金の取立から解放される」ことです。

ファクタリング会社の中には、違法取引をする「ヤミ金」業者が存在します。

現在、ファクタリングを取り締る規制はなく、それにより悪質な取引を強いられる可能性があるのです。

実際に起きた悪質業者の取立の事例を見ていきましょう。

- 1日100件以上の電話をかけてくる

- 近所に暴露される

- 実家に押しかける/嫌がらせをする

上記のような悪質な取立があった際に、弁護士に依頼することでヤミ金の取立から解放されます。

4-2:ファクタリングの専門家にアドバイスをもらえる

2つ目のメリットは「ファクタリングの専門家にアドバイスをもらえる」です。

ファクタリングを専門としている弁護士に依頼をすれば、専門知識・長年の経験に基づいたアドバイスをもらうことができます。

4-3:譲渡通知の有無を事前に知ることができる

3つ目のメリットは、「譲渡通知の有無を事前に知ることができる」点です。

債権譲渡通知とは、3社間ファクタリングで売掛先に債権を譲渡することを知らせる通知となります。

債権譲渡通知を売掛先に送らない場合は、周囲に知られることなく資金調達をすることが可能です。

- 「絶対に周囲に知られたくない…」

上記のように秘密裏にファクタリングを行いたい場合は、弁護士に依頼し債権譲渡通知の有無を判断してもらいましょう。

4-4:過払金の請求ができる

4つ目のメリットは、「過払金の請求ができる」ことです。

ファクタリングは、貸金業ではないために基本的には過払金の請求はできません。

しかし、貸金業を営む悪質業者の場合は「過払金を請求できる」可能性があるのです。

4-5:和解合意書のリーガルチェック・対応ができる

和解合意書とは、ファクタリング会社との交渉の結果、まとまった後に作成する合意書です。

弁護士に依頼することで、和解合意書の作成やリーガルチェックをしてもらうことができます。また、交渉後のトラブルを避けることができます。

トラブルのリスクを減らすためにも、弁護士に介入してもらうことは得策と言えるでしょう。

まとめ

ファクタリングの注意点について紹介してきました。

ファクタリングのメリットとして、誰にも知られることなく資金調達ができることがあります。しかし、100%秘密裏に資金調達できるわけではないと言うことを把握しておきましょう。

さらに、悪質なファクタリング業者からのリスクや取引先とのトラブルを避けるためにも、弁護士に依頼することをおすすめします。